Die Übertragung von Immobilien oder Grundstücken durch Erbschaft ist ein oft emotionales und komplexes Thema. Viele Erben gehen davon aus, dass lediglich die Erbschaftssteuer relevant ist, doch unter bestimmten Umständen kann auch die Grunderwerbsteuer eine Rolle spielen. Während die Grunderwerbsteuer beim direkten Erbgang in der Regel nicht anfällt, gibt es Ausnahmen, etwa bei Übertragungen innerhalb einer Erbengemeinschaft oder bei einer gemischten Übernahme von Erbteilen. Ein klares Verständnis der steuerlichen Konsequenzen ist daher essenziell, um unerwartete Kosten zu vermeiden und den Erbprozess reibungslos zu gestalten.

Inhaltsverzeichnis

Die Grunderwerbsteuer und die Erbschaftssteuer haben unterschiedliche Zielsetzungen und Anwendungsbereiche. Die Grunderwerbsteuer wird grundsätzlich bei der entgeltlichen Übertragung von Immobilien oder Grundstücken fällig, etwa durch Kauf. Die Erbschaftssteuer hingegen greift bei der unentgeltlichen Übertragung von Vermögenswerten, wie sie bei einer Erbschaft vorliegt. Wichtig ist, dass im Erbfall die Grunderwerbsteuer in den meisten Fällen entfällt, da der direkte Erbgang als steuerfrei gilt. Dennoch können bestimmte Konstellationen, wie der Verkauf von Immobilienanteilen innerhalb der Erbengemeinschaft, eine Grunderwerbsteuerpflicht auslösen. Diese Abgrenzung ist entscheidend, um Missverständnisse zu vermeiden.

Laden Sie unser kostenloses PDF herunter und erhalten Sie alle wichtigen Informationen zur Grunderwerbsteuer auf einen Blick. Von Steuersätzen über Spartipps bis hin zu rechtlichen Grundlagen – übersichtlich und verständlich aufbereitet, ideal für Ihre Planung!

Beim Erhalt einer Immobilie oder eines Grundstücks im Rahmen einer Erbschaft fällt die Grunderwerbsteuer grundsätzlich nicht an. Der Gesetzgeber behandelt den direkten Erbgang als steuerfreien Vorgang. Anders sieht es jedoch aus, wenn innerhalb der Erbengemeinschaft Immobilienanteile verkauft werden, um einzelne Erben auszuzahlen. In solchen Fällen wird der Verkauf als entgeltlicher Erwerb betrachtet, und die Grunderwerbsteuer wird auf den entsprechenden Anteil des Verkehrswerts erhoben. Auch wenn ein Dritter die Immobilie aus dem Nachlass kauft, wird die Grunderwerbsteuer auf den Kaufpreis fällig.

Die Befreiung von der Grunderwerbsteuer beim Erbe gilt für alle direkten Erben, unabhängig davon, ob sie Ehepartner, Kinder, Enkel oder Geschwister des Erblassers sind. Diese Regelung ist unabhängig vom Wert der Immobilie oder des Grundstücks. Voraussetzung für die Befreiung ist, dass die Immobilie im Rahmen des Erbgangs übertragen wird und keine entgeltliche Gegenleistung erfolgt. Auch eingetragene Lebenspartner profitieren von dieser Befreiung. Die Befreiung gilt nicht, wenn der Erbe die Immobilie anschließend verkauft oder wenn ein entgeltlicher Erwerb innerhalb der Erbengemeinschaft stattfindet.

In bestimmten Fällen wird die Grunderwerbsteuer trotz Erbschaft fällig. Dies betrifft vor allem Übertragungen innerhalb einer Erbengemeinschaft, etwa wenn ein Miterbe von den anderen Erben ausgezahlt wird und dafür deren Anteile übernimmt. Auch bei der Übernahme von Immobilien durch Dritte, die nicht zum Kreis der Erben gehören, wird die Grunderwerbsteuer auf den Kaufpreis erhoben. Ein weiterer relevanter Fall sind gemischte Übertragungen, bei denen der Erbe Schulden des Erblassers übernimmt, die mit der Immobilie verbunden sind. In solchen Fällen wird die Steuer auf den entgeltlichen Anteil der Übertragung berechnet.

Wenn die Grunderwerbsteuer anfällt, wird sie auf Basis des Verkehrswerts der Immobilie oder des Grundstücks berechnet. Der Verkehrswert spiegelt den aktuellen Marktwert wider und wird oft durch das Finanzamt oder einen Sachverständigen ermittelt. Abgezogen werden können Gegenleistungen, wie die Übernahme von Schulden oder Verpflichtungen. Ein Beispiel: Übernimmt ein Erbe eine Immobilie im Wert von 500.000 Euro und zahlt den anderen Erben 200.000 Euro aus, wird die Grunderwerbsteuer auf diese 200.000 Euro berechnet. Bei einem Steuersatz von 5 % ergibt sich eine Steuerlast von 10.000 Euro.

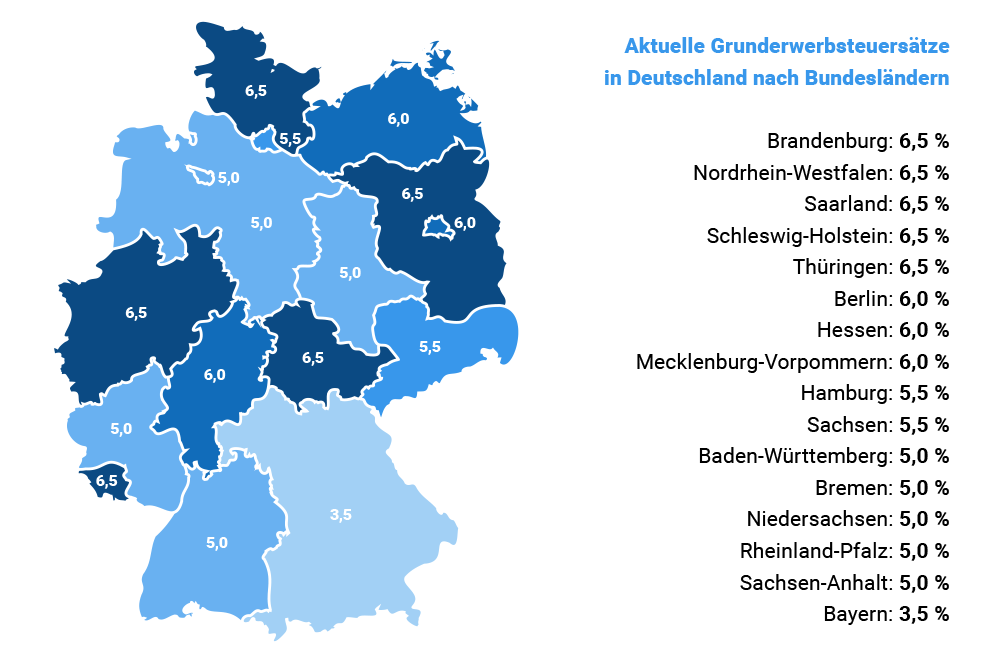

Höhe der Grunderwerbsteuer

Erbengemeinschaften spielen eine zentrale Rolle, wenn es um die Grunderwerbsteuer im Erbfall geht. Innerhalb der Gemeinschaft kommt es häufig zu internen Verkäufen, etwa wenn ein Erbe die Anteile der anderen übernimmt, um alleiniger Eigentümer der Immobilie zu werden. In solchen Fällen wird die Grunderwerbsteuer auf den Kaufpreis oder den Gegenwert der übertragenen Anteile erhoben. Um steuerliche Belastungen zu minimieren, sollten Erben frühzeitig überlegen, wie sie die Erbmasse aufteilen und welche Regelungen im Erbvertrag oder in der Auseinandersetzungsvereinbarung festgehalten werden können.

Die Vermeidung der Grunderwerbsteuer bei Erbschaften erfordert eine sorgfältige Planung. Eine Möglichkeit ist die Übertragung von Immobilien bereits zu Lebzeiten durch Schenkungen. Dabei können Freibeträge genutzt werden, um die Steuerlast zu senken oder ganz zu vermeiden. Innerhalb einer Erbengemeinschaft kann die Steuer durch eine klare und rechtlich abgesicherte Aufteilung der Erbmasse reduziert werden. Wichtig ist, sich frühzeitig von Steuerberatern oder Rechtsanwälten beraten zu lassen, um alle Optionen auszuschöpfen und rechtliche Fallstricke zu umgehen.

Erfahren Sie mehr über rechtliche Grundlagen, Spartipps und die wichtigsten Regelungen zur Grunderwerbsteuer in unserem umfassenden Ratgeber. Holen Sie sich alle relevanten Infos kompakt und übersichtlich!

Pflichtteilsansprüche können unter bestimmten Umständen ebenfalls Grunderwerbsteuer auslösen. Dies ist der Fall, wenn ein Erbe anstelle einer Barauszahlung seinen Pflichtteil in Form eines Immobilienanteils erhält. Solche Übertragungen gelten als entgeltliche Vorgänge, und die Steuer wird auf den Verkehrswert des übertragenen Anteils berechnet. Eine sorgfältige Planung und klare Regelungen im Erbvertrag können helfen, diese steuerlichen Konsequenzen zu vermeiden.

Die Grunderwerbsteuer spielt bei Erbschaften in den meisten Fällen keine Rolle, da der direkte Erbgang steuerfrei ist. Dennoch gibt es Ausnahmen, die Erben kennen sollten, etwa bei Verkäufen innerhalb der Erbengemeinschaft oder gemischten Übertragungen. Eine frühzeitige und strategische Nachlassplanung sowie eine klare vertragliche Regelung können dazu beitragen, steuerliche Belastungen zu minimieren. Mit dem richtigen Wissen und der Unterstützung von Experten können Erben steuerliche Fallstricke vermeiden und die Vorteile der gesetzlichen Befreiungen voll ausschöpfen.

Füllen Sie jetzt unser interaktives Formular aus und übertragen Sie kinderleicht alle wichtigen Informationen zu Ihrer Immobilie. Unser Immobilienberater wird sich zeitnah bei Ihnen melden und den weiteren Ablauf besprechen. Wir freuen uns auf Ihre Anfrage!

Disclaimer

Unser Ratgeber bietet Ihnen sorgfältig recherchierte Informationen, die jedoch unverbindlich sind und keinen Anspruch auf Vollständigkeit erheben. Die bereitgestellten Inhalte dienen als allgemeine Orientierung und ersetzen keine individuelle Rechts-, Steuer- oder Finanzberatung. Für verlässliche Auskünfte in diesen Bereichen empfehlen wir, sich an einen Anwalt, Steuerberater oder Finanzberater zu wenden.

Newsletter

Abonnieren Sie jetzt unseren Newsletter und erhalten Sie kostenlose Informationen rund um das Thema Immobilienverkauf.

Sie willigen ein, dass wir Sie kostenlos per E-Mail informieren. Nach der Anmeldung erhalten Sie eine E-Mail mit einem Bestätigungslink. Diese Einwilligung können Sie jederzeit am Ende eines Newsletters widerrufen.

Beratungstermin

Vereinbaren Sie jetzt einen unverbindlichen Beratungstermin mit unseren Immobilienexperten.

Jetzt buchen